Aí vem a primeira grande onda de investimentos do século 21. Sua estratégia de capital está pronta?

O mundo verá uma onda única de gastos de capital em ativos físicos entre hoje e 2027. Essa onda de investimentos - no valor aproximado de US$ 130 trilhões1 - inundará projetos para descarbonizar e renovar a infraestrutura essencial.

No entanto, poucas organizações estão preparadas para atender a esse influxo de capital com a velocidade e a eficiência que ele exige. Muitas estão sobrecarregadas com cadeias de suprimentos ineficientes e sistemas de entrega de projetos desatualizados. Por um lado, construir e justificar o custo de um ativo físico, como uma fábrica, é muito mais difícil do que era décadas atrás, devido à inflação, aos rigorosos requisitos de sustentabilidade e às rápidas mudanças na tecnologia e nas regulamentações. Para aumentar a complexidade, a próxima geração de ativos precisa ser do tipo "configure e esqueça": o alto custo de construção deve ser compensado por custos operacionais mais baixos.

A realização de um investimento dessa magnitude não é mais apenas da competência de especialistas em TI ou engenharia. A responsabilidade pelos projetos de gastos de capital de ponta a ponta pode precisar ser transferida diretamente para o domínio do CEO e dos líderes do C-suite, que devem se envolver no portfólio de projetos de capital para garantir que o CFO esteja planejando adequadamente o aumento dos gastos de capital nos próximos anos - o que pode exigir possíveis alterações no financiamento e na alocação de capital - e os riscos associados à entrega. As diretorias e os acionistas estarão particularmente interessados no retorno de um investimento tão grande e na probabilidade de sucesso em atingir as metas da empresa.

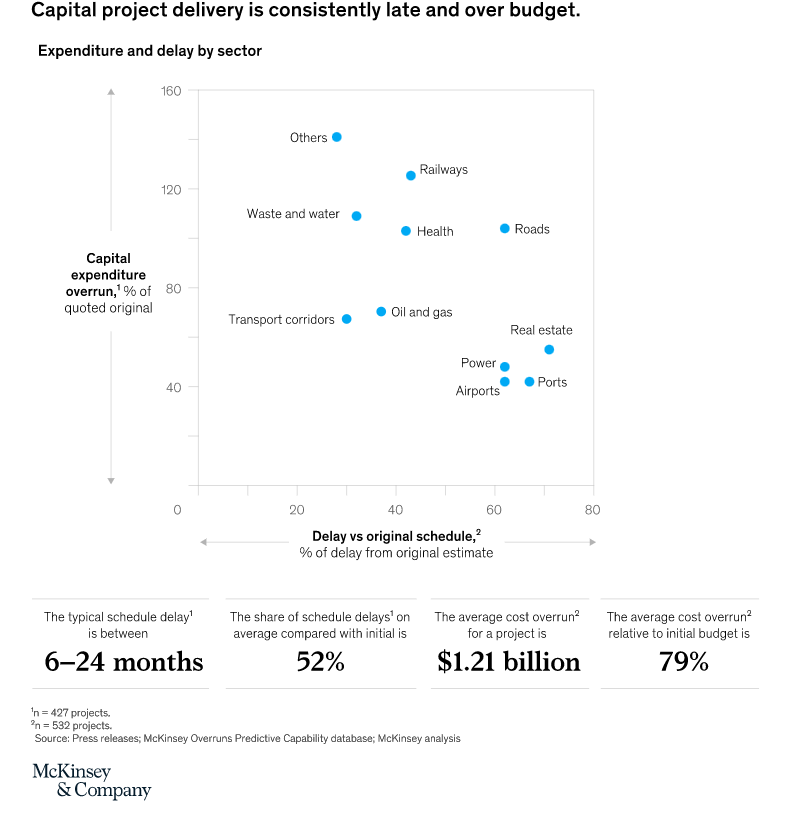

Durante décadas, os líderes de projetos de capital se basearam em práticas que tentam otimizar investimentos individuais, como uma usina nuclear, uma refinaria de petróleo ou um oleoduto. Os custos excedentes se aproximam de US$ 1,2 bilhão em um projeto médio - 79% do orçamento inicial - e os atrasos variam de seis meses a dois anos. Essa abordagem não funcionará para novos investimentos em descarbonização e sustentabilidade, em que grupos de projetos semelhantes (como parques eólicos e solares) são entregues repetidamente durante um longo período de tempo e exigem um desempenho muito melhor do que no passado. Uma abordagem centrada no projeto também não funcionará para descarbonizar os ativos existentes, que é um esforço de capital intensivo que exige planejamento de longo prazo. Os projetos de baixo carbono envolvem considerações diferentes dos projetos de capital tradicionais: por exemplo, a construção de uma instalação de energia renovável também pode exigir a construção de capacidade de armazenamento de energia para fornecer energia de reserva, se necessário. A crescente ameaça de riscos climáticos, como tempestades e inundações, significa que as empresas talvez precisem ser cuidadosas com relação à forma como projetam os ativos e onde os localizam. Isso pode excluir a possibilidade de instalar uma fábrica de produtos químicos perto de um litoral para que ela tenha fácil acesso a um terminal de embarque.

Uma abordagem mais confiável é uma estratégia sinérgica de portfólio, na qual o planejamento é feito de cima para baixo, com o objetivo de desenvolver e entregar cada projeto de forma que os resultados gerais do portfólio de gastos de capital sejam otimizados. A implementação dessa nova estratégia seria um grande desafio comercial, exigindo uma gestão experiente das partes interessadas, conhecimento dos mercados de capital e uma compreensão dos complexos processos de aprovação, bem como a capacidade de obter os talentos necessários, superar os obstáculos da cadeia de suprimentos e comunicar uma visão e metas de longo prazo.

Essa é uma longa lista de tarefas difíceis, e as organizações ainda estão lutando contra ela. Porém, algumas empresas estão adotando uma abordagem holística, liderada pelo CEO, para suas estratégias de capital, aproveitando os dados e a análise para melhorar o processo, desde a concepção até a entrega. Neste artigo, discutiremos como essas práticas recomendadas emergentes podem promover a excelência do capital e o crescimento gerador de valor, além de proporcionar uma vantagem competitiva para os pioneiros.

Um aumento histórico de investimentos em mobilidade, energia e edifícios

A maior parte do investimento de capital em todo o mundo será destinada a projetos de ação climática e sustentabilidade, à medida que os governos e as organizações do setor privado se movimentam para reduzir o risco climático e cumprir a meta do Acordo de Paris de emissões líquidas zero de gases de efeito estufa até 2050.2 Noventa e três por cento dos CEOs afirmam que as questões de sustentabilidade são importantes para o sucesso futuro3 de seus negócios, e 54% esperam que a sustentabilidade seja incorporada às principais estratégias de negócios4 da maioria das empresas na próxima década. Os governos estão impondo impostos sobre o carbono e estabelecendo regulamentações de descarbonização - por exemplo, em julho de 2021, a Comissão Europeia adotou o pacote Fit for 55, uma série de propostas legislativas para reduzir as emissões líquidas de gases de efeito estufa em pelo menos 55% até 2030.5

A sustentabilidade e a descarbonização receberão investimentos substanciais. Alcançar emissões líquidas zero até 2050 requer US$ 9,2 trilhões em gastos médios anuais com ativos físicos, US$ 3,5 trilhões a mais do que hoje, de acordo com um novo relatório da McKinsey (Quadro 1).

Três grupos setoriais - mobilidade, energia e edifícios - seriam responsáveis por aproximadamente 75% do total de gastos com ativos físicos nesse cenário de emissões líquidas zero. A mobilidade seria responsável por cerca de 40% dos gastos, incluindo investimentos em veículos elétricos (EVs) e infraestrutura de recarga. A energia seria responsável por 20% e incluiria o desenvolvimento de capacidades de energia renovável (por exemplo, usinas solares e parques eólicos), a atualização das redes de transmissão e distribuição e investimentos em tecnologias de captura, utilização e armazenamento de carbono (CCUS).

Cadeias de suprimentos de semicondutores. A pandemia da COVID-19 expôs muitas vulnerabilidades da cadeia de suprimentos, principalmente as do setor de semicondutores em expansão.6 Como resultado, organizações de todo o mundo estão investindo pesadamente em projetos que as ajudariam a se tornar mais autossuficientes na produção de chips. Nos Estados Unidos, a lei Creating Helpful Incentives to Produce Semiconductors (CHIPS) for America Act inclui US$ 52 bilhões para a produção doméstica de semicondutores. Em janeiro de 2022, a Intel anunciou uma nova fábrica de US$ 20 bilhões fora de Columbus, Ohio; a empresa também espera construir uma fábrica de chips multibilionária na Alemanha, com instalações de apoio a serem construídas na França e na Itália.7 A Taiwan Semiconductor Manufacturing Company planeja construir novas fábricas de wafer fora de Taiwan.8

Infraestrutura pública. Globalmente, os governos estão investindo em infraestrutura e serviços públicos para impulsionar a recuperação econômica (Quadro 2).

Por exemplo, na Europa e nos Estados Unidos, um financiamento significativo foi alocado para projetos de infraestrutura em várias classes de ativos. Em novembro de 2021, o Congresso dos EUA aprovou a Lei de Infraestrutura Bipartidária,9 que destina US$ 1,2 trilhão (incluindo US$ 550 bilhões em novos financiamentos) para reconstruir a infraestrutura rodoviária e ferroviária do país, fornecer acesso à Internet de alta velocidade a todos os americanos, proporcionar maior acesso à água limpa, investir em novas tecnologias de energia limpa e melhorar a resiliência geral do país aos efeitos das mudanças climáticas (Quadro 3).

Na Europa, para cumprir a meta do Pacto Verde de neutralidade climática até 2050 e sair fortalecida da pandemia, a União Europeia lançou o maior pacote de estímulo de todos os tempos: 807 bilhões de euros, denominado NextGenerationEU.10 Em março de 2022, o Mecanismo de Recuperação e Resiliência, que financia as iniciativas do NextGenerationEU, aceitou 22 propostas dos Estados-membros, das quais cerca de 40% apoiam os objetivos climáticos.11

O desafio operacional

O investimento de capital previsto em ativos é grande, mas também o são os obstáculos à sua implementação, incluindo grande escassez de mão de obra, equipamentos e matérias-primas. A entrega de projetos de capital já é um desafio. Em todos os setores, os projetos sofrem graves atrasos e excessos de custos. Conforme observado anteriormente, os estouros se aproximam de US$ 1,2 bilhão em um projeto médio - 79% do orçamento inicial - e os atrasos podem variar de seis meses a dois anos. O ônus adicional do crescimento dos gastos de capital colocará mais estresse em um sistema quebrado, com a execução do projeto não conseguindo acompanhar o ritmo do crescimento previsto (Quadro 4).

A escassez de mão de obra qualificada e o aumento dos custos se tornaram um problema importante em vários mercados. Por exemplo, espera-se que cerca de 41% da atual força de trabalho da construção civil dos EUA se aposente até 2031, e as tendências atuais dos salários da construção civil excedem em muito as taxas recentes. Em setores como o de metais e mineração, os desafios de sustentabilidade imporão pressão adicional para produzir matérias-primas para acelerar a descarbonização.

As graves restrições de capacidade estão impedindo que muitos ativos sejam construídos dentro do prazo. Por exemplo, para atender aos requisitos de 600 gigawatts adicionais de energia eólica em terra até 2030, a Alemanha precisaria construir cerca de 200.000 ativos. Mas a disponibilidade de espaço, matérias-primas, equipamentos e mão de obra está muito aquém da meta, e as aprovações são lentas. Resolver esses problemas será uma tarefa difícil, que exigirá previsão e colaboração entre governos, diretorias de empresas, proprietários de ativos, empreiteiras, fornecedores e prestadores de serviços.

Estratégias para excelência de capital

Apesar dessas restrições, empresas de vários setores já estão tomando medidas para otimizar o investimento de capital para a nova geração de ativos. Embora os princípios básicos do gerenciamento eficaz de capital ainda se apliquem a todos os projetos, as experiências dessas empresas revelam algumas novas estratégias a serem consideradas:

Incorporar a sustentabilidade como uma estratégia.

Estabelecer um esquema de ROIC bem orquestrado.

Garantir que os conhecimentos técnicos e de engenharia sejam representados na diretoria executiva.

Criar ecossistemas baseados em ativos.

Implante análises avançadas para um melhor planejamento de capital.

Incorporar a sustentabilidade como uma estratégia. Isso significa tornar as operações ecológicas parte integrante do investimento e da gestão de ativos, como fizeram essas organizações:

Uma empresa de agricultura e alimentos embarcou em uma jornada de transformação de excelência de capital de ponta a ponta com um forte foco em sustentabilidade e qualidade, incluindo a localização e a construção de fábricas com o menor consumo possível de recursos. A empresa analisou a seleção de fornecedores, o modelo operacional e o nível de integração vertical, além de estabelecer ferramentas de gerenciamento de desempenho para acompanhar a implementação da sustentabilidade.

Os líderes do setor de construção estão desempenhando um papel fundamental na descarbonização de materiais como cimento e concreto, concentrando-se em três elementos: redesenhar, reduzir e reaproveitar, o que pode alcançar uma redução líquida de até 48% nas emissões.

As empresas de petróleo e gás estão mudando seus portfólios para ativos mais ecológicos.12 Por exemplo, a Shell espera reduzir o número de suas refinarias de 13 para seis,13 liberando capital para investir em negócios mais sustentáveis14 , como eletricidade, energias renováveis e serviços (por exemplo, carregamento de veículos elétricos). Da mesma forma, a BP embarcou em uma jornada de zero líquido,15 e a TotalEnergies realizou várias aquisições no varejo de eletricidade, em renováveis e no futuro da mobilidade.16

As startups puramente de jogo estão criando empresas ecologicamente corretas, incluindo ativos verdes construídos para fins específicos, como fábricas de baterias, instalações de produção de energia renovável, eletrolisadores de hidrogênio verde e até mesmo aço verde.17

Estabelecer um esquema de ROIC bem orquestrado. Dada a quantidade de capital disponível, as organizações correm o risco de gastar muito para obter um retorno baixo. Um plano robusto de ROIC ajuda a evitar que o desempenho da empresa seja afetado no longo prazo, principalmente porque o ROIC provavelmente será o principal indicador de desempenho que impulsionará o valor da empresa nos mercados de capital. As escolhas de investimento de hoje - onde, quando e como investir e construir ativos físicos - terão um impacto significativo no desempenho e na capacidade de sobrevivência de uma organização nos próximos anos. Aqui estão alguns exemplos de planejamento de ROIC de longo prazo:

Uma empresa de gás na Europa realizou uma avaliação completa do impacto que o Acordo Verde Europeu teria sobre seus ativos e negócios. A nova regulamentação levaria a uma perda de 5% de seus negócios nos próximos cinco anos, uma perda de 30% nos próximos 15 anos e um fechamento até 2050. Com base nessa projeção, a empresa desenvolveu um plano de 15 anos para investir em novos negócios com base no capital disponível, nas capacidades da organização e no tempo que levaria para que as novas regulamentações tivessem impacto.

Uma empresa de alimentos avaliou vários locais em potencial para construir sua nova fábrica, equilibrando variáveis como o preço do carbono em comparação com a distância de seus fornecedores e centros de distribuição. Além disso, ela realizou uma análise completa de melhoria de valor para determinar o escopo do que precisava ser construído e maximizar a relação entre o valor entregue e o capital gasto.

Assegurar que o conhecimento técnico e de engenharia esteja representado na diretoria executiva. Atualmente, a diretoria executiva tende a ser dominada por líderes empresariais. Considerando os desafios técnicos que estão por vir e a importância das decisões a serem tomadas sobre ativos que afetarão o crescimento futuro, as empresas podem considerar a possibilidade de trazer conhecimentos técnicos e de engenharia para a diretoria, nomear diretores de tecnologia (CTOs) e fortalecer os recursos internos.

Por exemplo, uma empresa que queria entrar no mercado de telecomunicações o mais rápido possível atribuiu o gerenciamento do projeto de implantação da rede ao CTO como uma responsabilidade direta. O projeto foi considerado estrategicamente importante demais para que a implantação fosse gerenciada por uma empresa contratada.

Criar ecossistemas baseados em ativos. Afastando-se dos projetos individuais, as empresas por classe de ativos poderiam criar comunidades de trabalho bem-sucedidas de empreiteiros, subempreiteiros, fornecedores e provedores de tecnologia. Esses ecossistemas poderiam ser construídos com base em uma cultura compartilhada de melhoria contínua e um impulso em direção ao limite técnico do que é viável. Eles também poderiam ser um facilitador importante para resolver os desafios relacionados à escassez de recursos e poderiam permitir o desenvolvimento de roteiros conjuntos para atender às metas de custo e entrega de longo prazo, em vez de criar projetos sob medida começando do zero todas as vezes. Esses ecossistemas já estão evoluindo:

A Tesla está construindo suas "gigafábricas" de ponta para expandir a capacidade de baterias da Europa e desbloquear o armazenamento de energia, a utilização da rede e as estratégias de mobilidade necessárias para alcançar a descarbonização. Uma forte colaboração, parcerias e compromissos entre as partes interessadas internas e externas podem ser necessários para dimensionar a capacidade da bateria no ritmo necessário.

Da mesma forma, na infraestrutura pública, as empresas de serviços públicos começaram a mudar para um modelo de parceria de longo prazo. Elas oferecem às empreiteiras a oportunidade de concorrer a um portfólio de projetos em vez de um único projeto, com o compromisso de fornecer trabalho por vários anos, garantindo-lhes receita por um longo período de tempo. Esse tipo de parceria cria confiança entre os proprietários e as empreiteiras, permite o desenvolvimento de modelos operacionais conjuntos e repetíveis e oferece um incentivo para que as empreiteiras forneçam recursos e habilidades relevantes para cumprir os termos do contrato. Como resultado, após uma curva de aprendizado, os projetos são entregues mais rapidamente, com maior precisão e menos envolvimento do proprietário.

Implante análises avançadas para melhorar o planejamento de capital. Os insights orientados por análises têm o potencial de transformar a maneira como as organizações trabalham em projetos e portfólios de capital, visando às principais decisões de negócios em todo o ciclo de vida do desenvolvimento do projeto. As empresas podem aproveitar as ferramentas de análise em qualquer estágio de um projeto, desde a otimização do portfólio de capital até a otimização do planejamento e o acompanhamento do processo em tempo real. Por exemplo:

Em sua fábrica de Kalinganagar, na Índia, a Tata Steel implantou a análise avançada em um projeto de três fases para melhorar o desempenho da instalação, sendo aclamada por se tornar uma das líderes na adoção de tecnologias da Quarta Revolução Industrial.

Uma empresa de engenharia queria entender os fatores determinantes da lucratividade geral para aumentar os lucros em três anos. Usando a análise avançada, a empresa avaliou dados de milhares de projetos nos últimos seis anos e conseguiu identificar padrões que levaram a aumentos na lucratividade do projeto. A análise também melhorou significativamente a precisão da previsão em relação às ferramentas de negócios existentes na empresa.

Uma empresa de petróleo e gás aproveitou a análise baseada em IA para prever a duração do projeto e identificar atividades de alto risco para um projeto que estava atrasado há mais de um ano. Um algoritmo de aprendizado de máquina (ML) foi treinado para avaliar o desempenho histórico em projetos e cronogramas. A ferramenta de ML previu o atraso total do projeto com precisão quase total e identificou as principais atividades de risco. Ela tinha o potencial de gerar milhões de dólares em economia se fosse usada durante a execução do projeto.

Fonte: www.mckinsey.com